Dicas de como organizar as finanças para sair da inadimplência em 2023

Virada do Ano: “Com qual cor de roupa eu vou??”

30 de dezembro de 2022

Joênia Wapichana será a presidente da a Funai

30 de dezembro de 2022Pesquisa aponta que 34,1% dos consumidores mais pobres atrasaram dívidas em novembro

Pagar as contas atrasadas e sair da inadimplência é um dos objetivos da lista de metas de ano novo de muitos brasileiros. De acordo com a Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), divulgada em dezembro, houve recorde entre os mais pobres. Os dados, referentes ao mês de novembro, apontam que 34,1% dos consumidores com renda de até 10 salários mínimos atrasaram dívidas. É o maior número desde o início da série histórica em 2010. A pesquisa é feita mensalmente pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC).

O levantamento aponta um recuo de 0,3% em relação a outubro. Segundo a pesquisa, essa desaceleração na proporção de endividados é explicada pela evolução positiva do mercado de trabalho, pelas políticas de transferência de renda mais robustas e pela queda da inflação nos últimos meses. Esse conjunto de fatores significou um aumento da renda disponível. Ainda assim, a combinação de endividamento e juros altos está deixando os consumidores mais cautelosos, conforme a Peic.

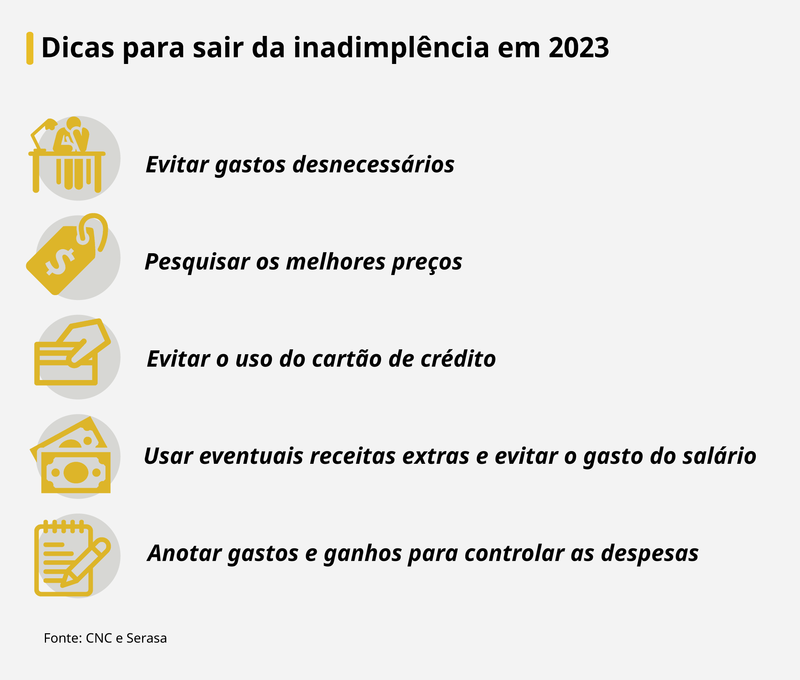

A economista da CNC, responsável pela Peic, Izis Ferreira, alerta para a importância de se organizar para não cair em armadilhas e, assim, afastar o fantasma da inadimplência em 2023. Ela afirma que as despesas aumentam no primeiro trimestre do ano e, por isso, evitar gastos desnecessários faz toda a diferença.

Izis explica que atribuições como rematrícula de escola, material escolar, pagamento de impostos, dentre outros tributos precisam ser ponderados. Segundo ela, é importante que o consumidor se programe para o pagamento dessas despesas, que vão apertar o orçamento no início de 2023, além de toda incerteza em relação ao desempenho da economia que pode ocorrer nos próximos meses.

A responsável pela Peic alerta que é preciso evitar o gasto com supérfluo, fazer a conta, e, sobretudo realizar pesquisa de preços para todo e qualquer tipo de produto e, se por ventura se ganhou uma receita extra, procurar usar em favor da família evitando o gasto do salário.

Segundo a gerente da Serasa, Camila Cruz, o consumidor precisa de um controle simples para começar o ano colocando as contas em dia. Ela afirma que anotar as despesas e o orçamento mensal é fundamental para que os gastos não ultrapassem os ganhos. Camila Cruz também alerta para os riscos do cartão de crédito.

De acordo com Cruz, é possível começar pelo básico, com papel e caneta e todo mês consultar esse caderninho para ver onde e com o que o dinheiro esta sendo gasto. Ela recomenda muita atenção aos gastos do cartão de crédito, ou seja, os parcelamentos do cartão de crédito podem também onerar o seu orçamento mensal, e os juros são muito altos, caso venha a atrasar uma fatura. Então é um ponto realmente de atenção.

De acordo com o levantamento mais recente da Serasa no segundo semestre de 2022, 69 milhões de brasileiros têm restrição no nome, o que corresponde a 42,6% da população adulta do Brasil.

Impactos do endividamento na saúde

A Pesquisa “Perfil e Comportamento do Endividamento Brasileiro”, encomendada pela Serasa, mostra o impacto do endividamento na saúde mental da população. A pesquisa ouviu 5.225 pessoas de todas as regiões do país e constatou que 83% dos inadimplentes sofrem de insônia causada pelas dívidas. Além disso, 74% afirmam ter dificuldade de se concentrar nas tarefas do dia a dia e 61% viveram ou vivem sensação de crise de ansiedade.

A psicóloga Thamires Ferreira explica que o endividamento pode gerar uma série de pensamentos negativos e levar, inclusive, ao fim de relacionamentos. Ela alerta para a importância de as pessoas com dívidas buscarem educação financeira, além da psicoterapia para aprender a lidar com a situação e as emoções.

Pesquisa Perfil e Comportamento do Endividamento Brasileiro:

83% dos endividados têm dificuldade para dormir por causa das dívidas;

78% têm surtos de pensamentos negativos devido aos débitos vencidos;

74% afirmam ter dificuldade de concentração para realizar tarefas diárias;

62% dos entrevistados sentiram impacto no relacionamento conjugal;

61% viveram ou vivem sensação de “crise e ansiedade” ao pensar na dívida;

53% dos pesquisados revelam sentir “muita tristeza” e “medo do futuro”:

51% dos entrevistados têm vergonha da condição de endividado;

33% não se sentem mais confiantes em cuidar das próprias finanças;

31% sentiram impacto das dívidas no relacionamento com familiares.